【目次】

・日本人の平均年収ってどれくらい?

・日本人の年収中央値は?

・年収いくら? みんなのお金事情

・年収関係なし! お金が貯まる習慣とは

日本人の平均年収ってどれくらい?

令和元年では【436万円】

令和元年、国税庁の民間給与実態調査によると、日本人の平均年収はおよそ「436万円」だったそう。

この平均年収は、リーマンショック以前の水準まで回復してきているそうですが、消費税率や保険料などは時代とともに上がってきているので、「実際に使えるお金」となるとやはり全体的に減ってきているようです。

Oggi読者のアンケートでは平均年収【318万円】

2020年、働く女性1,110人を対象にOggiでアンケート調査を実施したところ、Oggi読者の平均年収は「318万円」だということがわかりました。

・年齢:平均年齢33.7歳

・家族構成:独身52%、既婚48%

・年収:平均318万円

・貯蓄額:平均607万円

ではOggi読者はこの年収に満足しているのでしょうか?

・満足している:3%

・おおむね満足している:31%

・やや不満:21%

・不満:27%

・どちらともいえない:9%

・その他:9%

なんと、半数近くの人が「不満」と回答。

「仕事の量や質に見合わない」(38歳・医療)

「貯金する余裕がない」(35歳・メーカー)

「年収を増やそうと思うと、自由な時間が減ってしまう」(31歳・看護師)

結婚や出産でライフワークも変わりやすい女性は、満足のいく年収を稼ぐのはなかなか難しいのかもしれません。

【現在の年収満足度調査】「不満」27%「満足している」はたったの○%!〈働く女性が選ぶOggiアワード2020〉

年収が高い職種は「金融分野」

転職サービス「doda(デューダ)」の2017年の平均年収ランキングの発表によると、職種別・業種別ともにトップとなったのはなんと「金融分野」!

【職種別】平均年収ランキングTOP5

第1位:投資銀行業務 金融系専門職 855万円

第2位:運用(ファンドマネジャー/ディーラー/アナリスト)金融系専門職 837万円

第3位:戦略・経営コンサルタント専門職(コンサルティングファーム・専門事務所・監査法人) 722万円

第4位:プロジェクトマネジャー 技術系(IT/通信) 670万円

第5位:内部監査 企画/管理系 663万円

【業種別】平均年収ランキングTOP5

第1位:投信/投資顧問 金融 741万円

第2位:財務/会計アドバイザー(FAS)サービス 633万円

第3位:たばこ(メーカー) 620万円

第4位:医薬品メーカー(メディカル) 601万円

第5位:総合電機メーカー(メーカー) 572万円

超低金利の現在、投資や資産運用への関心が高まっていて、投信投資顧問・投資銀行・運用などの金融分野では専門職のニーズが増加しているよう。

近年ではスマートフォンを利用した決済や送金、口座管理などの分野でも新しいサービスが多く登場し、効率化も進んでいます。

正社員のリアル。2017年の平均年収は417万円! あなたの年収は多い? 少ない?

日本人の年収中央値は?

中央値とは?

中央値とは「中央に位置する値」のことを言います。

平均を押し上げる高額所得者がいるため、「真ん中」に位置する人の金額を中央値として表すことで、より実態に近い金額を把握することができます。

【結婚♥貯金】夫婦で貯金、どうしてる? 同額負担? へそくりは?

令和元年の中央値は【370万円】ほど

厚生労働省の賃金構造基本統計調査を元にして算出すると、令和元年の年収中央値はおよそ「370万円」程度になると言われています。

平均年収が436万円に対し、66万円ほど低い数値に。

男女別、年代別ではまた少し金額は変わってくるはずですが、傾向としては男性の方が平均値も中央値も高いようです。

年収いくら? みんなのお金事情

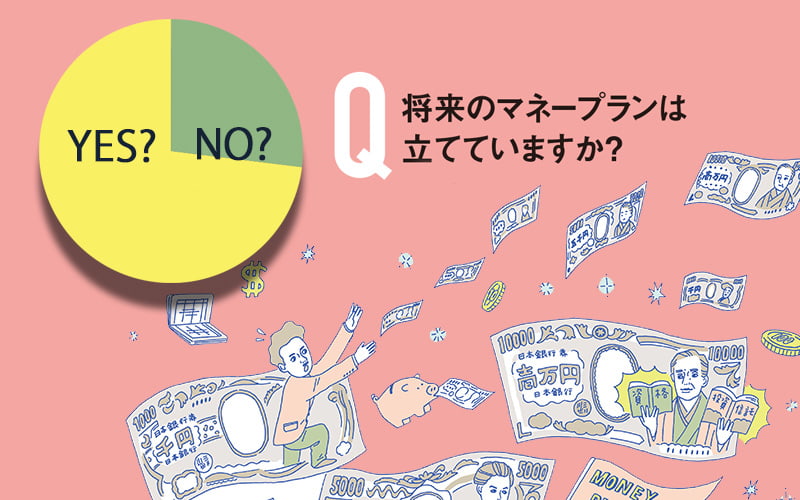

将来のマネープランは意外とみんな立てていない

30代女性50人に、将来のマネープランを立てているかどうかアンケートを取ったところ、意外と立てていない人が多いという結果に!

Q. 将来のマネープランは立てていますか?

「結婚するかも家を買うかも見通しが立たず、いくら貯めればいいのかまったくわかりません」(29歳・IT)といった、はなから諦めている人が多数いるようです。

ちなみにこちらで聞いたアンケートでは、平均年収は「497万円(額面)」でした。ただし、理想は「983万円(額面)」と、なんと2倍もの開きがあったそう。

30代女性50人に聞いた! 年収&将来のマネープラン|Oggi 12月号をちょっぴりご紹介

【年収450万円】不動産会社勤務・Aさん(34歳)

不動産会社勤務・Aさん(34歳)のマネーライフを覗き見!

【DATA】

■月収(手取り):305,000円

■正社員(勤続1年)

■就業時間:10:00~19:00(残業なし)

■生活:ひとり暮らし・彼あり

■現在の貯蓄額:300万円

■10年後の目標貯蓄額:1000万円

■外国人向けシェアハウスの運営のほか、副業でフリーのブライダルプランナーとしても活動。

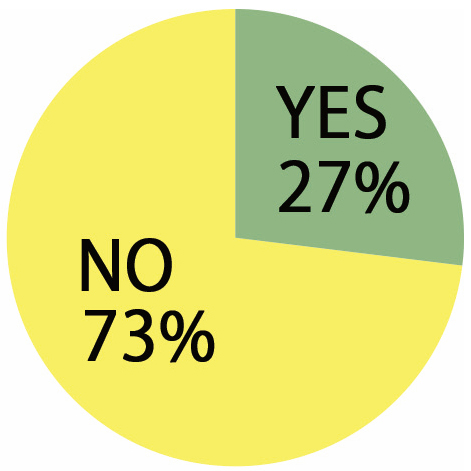

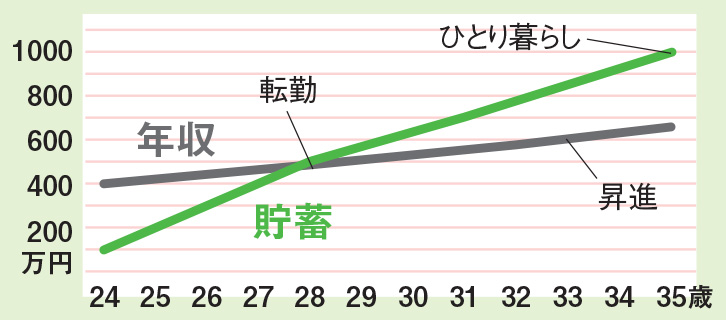

【これまでの年収と貯蓄の歴史】

【1ヶ月の支出内訳】

・家賃:85,000円

・食費:45,000円

・水道・光熱費:10,000円

・通信費:20,000円

・洋服代:20,000円

・美容代:25,000円

・交際費:30,000円

・その他(旅行、趣味など):70,000円

・貯蓄:0円

「今の会社で働き続けたいけれど、年収が上がる見込みはなく、入社1年でボーナスもまだもらっていません。物欲はそれほどありませんが、年収が高かったころのように交際費などについ使いがち…。毎月7万円を給与振込口座に貯蓄していたはずが、同じ口座から生活費や旅行代なども使っていたので、実質はプラマイゼロだと今、気づきました(汗)。今後はシェアハウスへの不動産投資や副業で収入アップを狙いたいのですが、少しは不安から解放されるでしょうか?」(Aさん)

ファイナンシャル・プランナー山口京子さんからのアドバイス!

「不動産会社で働き自らも不動産投資するのは、実益とキャリアアップを兼ねていて◎。シェアハウス向きの物件をすぐ買えるよう、まずは貯金を。お給料が出たら貯金を先に別口座に移して」(山口さん)

年収450万OLの収支公開「年収ダウンで貯蓄が増えない!」不安だらけのアラサーお金事情

【年収680万円】メーカー勤務・Bさん(35歳)

メーカー勤務・Bさん(35歳)のマネーライフを覗き見!

【DATA】

■月収(手取り):280,000円

■正社員(勤続12年)

■就業時間:8:30~17:15

■生活:ひとり暮らし・彼なし

■現在の貯蓄額:1000万円

■10年後の目標貯蓄額:1300万円

■高校から大学までアメリカに留学。大手部品メーカーに入社。企画職を経て、現在は営業を担当。

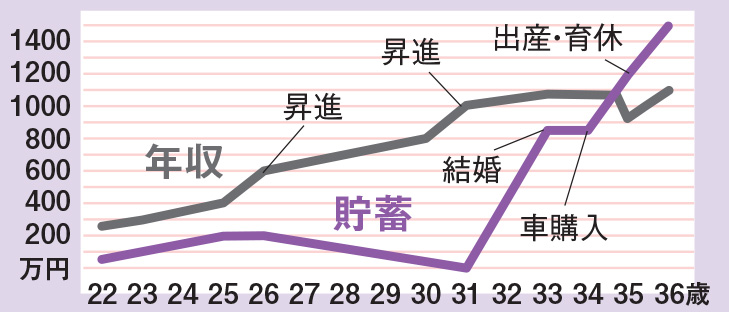

【これまでの年収と貯蓄の歴史】

【1ヶ月の支出内訳】

・家賃(自己負担分・会社の補助あり):90,000円

・食費:50,000円

・水道・光熱費:5,000円

・通信費(スマホ代は親負担):4,000円

・洋服代:20,000円

・美容代:10,000円

・交際費:20,000円

・その他(旅行代など):31,000円

・貯蓄:50,000円

「入社以来、お給料は安定して右肩上がり。家賃補助もあり、昨年からは残業もほぼなし。恵まれている職場だとは思うのですが、正直やりがいはイマイチ。アメリカの大学出身の私を会社は海外駐在させたいようですが、今の仕事での海外勤務は気が進みません。東京を離れるような転勤があれば辞めることも考えますが、今以上にいい条件で転職できるとは思えず…。

両親からも家賃に9万円も払い続けるのはもったいないと促され、一刻も早く決めたいのですがローンや銀行選びなどで迷っています。また、ひとりっ子ということもあり、自分の老後よりも、まずは親の介護費用が心配です」(Bさん)

ファイナンシャル・プランナー山口京子さんからのアドバイス!

「転職はボランティアや趣味などで新しい目標を見つけてからにしては? ゆとりがあるので投資しないのはもったいない。自分用に買うマンションを将来は貸して、家賃収入を得る手も」(山口さん)

年収680万OLの収支公開「ザ・日本企業でこのまま働き続けていいの?」将来のお金が不安です

【年収1000万円以上】金融機関勤務・Cさん(36歳)

金融機関勤務・Cさん(36歳)のマネーライフを覗き見!

【DATA】

■月収(手取り)491,000円

■正社員(勤続14年)

■就業時間:7:30~18:30

■生活:メーカー勤務の夫、娘(1歳)と3人暮らし

■現在の貯蓄額:1500万円

■10年後の目標貯蓄額:3000万円

■総合職として就職した大手金融機関で法人営業を担当。昨年出産し、今年4月に職場復帰。

【これまでの年収と貯蓄の歴史】

【1ヶ月の支出内訳】

・家賃(自己負担分・会社の補助あり):81,000円

・食費(自分の外食費・ほかは夫負担):70,000円

・水道・光熱費(夫負担):0円

・通信費(夫負担):0円

・洋服代:60,000円

・美容代:20,000円

・交際費:10,000円

・その他(保育料、ベビーシッター):100,000円

・貯蓄:150,000円

「ローンが低金利の今のうちにマンションも買いたいし、保険も見直したい。でもいちばん気がかりなのは、子供の教育費です。大学附属の小学校受験を検討したところ、受験前の1年間だけでもお教室代などに400万~500万円かかると聞いて。その後も教育費は50代後半までかかるし、同じころに収入も減る見込みなので、貯蓄のペースも落ちる。老後のお金はいつ、どうやって用意すればいいんでしょう。

外食は趣味だと割り切っているので、削るつもりはありません。今は生活に支障がないと感じていますが大丈夫でしょうか?」(Cさん)

ファイナンシャル・プランナー山口京子さんからのアドバイス!

「小学校受験をするなら、まず共働きを続けられる学校か見極めが必要。おつきあいや送迎のシッター代などの出費も覚悟して。マンション購入は、支払いが老後に響かない価格を見極めて」(山口さん)

将来のお金の不安は何? 年収1000万以上OL「子供の教育費や50代の年収ダウンが気がかり」

年収関係なし! お金が貯まる習慣とは

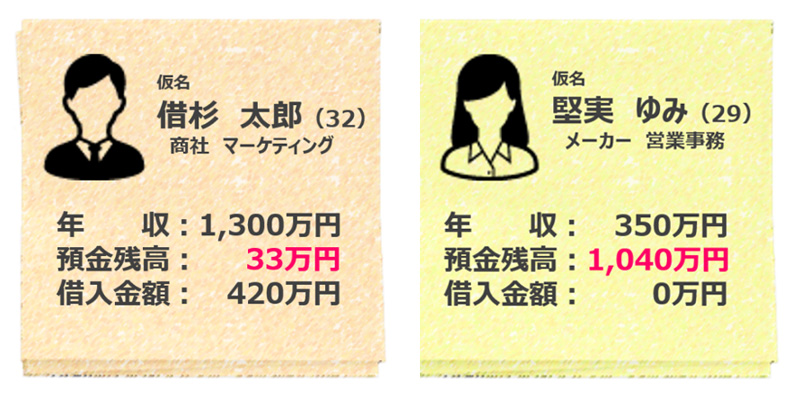

貯金額に年収は関係ない!

「私はお給料が低いから、貯金に回すお金がない。だから貯められなくて当たり前」

みなさん、そう思っていませんか? でもトータル・ファイナンシャル・アドバイザーの石川福美さん曰く「貯金額に年収は関係ない」のだそう。

「私も派遣社員時代、そう考えていました。正確には、そう自分に言い聞かせ、いつまでたっても貯金が貯まらない言い訳にしていました。今の仕事に就き、たくさんの方の資産状況を見ていく中で、そこにはとんでもない事実が。下の図をご覧ください」(石川さん)

「なんでこんなに差がでるのでしょうか…? いろいろな要因はあると思いますが、おカネが貯まる人と貯まらない人とでは、ある明確な考え方の違いがあります!」(石川さん)

意思ではなく仕組みでお金を貯める

石川さんによると、お金が貯まる人と貯まらない人の違いは「仕組み」にあると言います。

「お給料が入ったら、まず使う! 残ったおカネを貯金に回そうと考える方。この考え方では、よっぽどおカネがかからない趣味の方、物欲のない方しか貯まりません…」(石川さん)

「お給料が入ったら、まずは先に必要額を貯蓄口座に分けてしまいます。企業の財形貯蓄制度などは、お給料から天引きされるので、最初からなかったものとして貯蓄に回すことができます。そして残ったおカネをしっかり支出項目ごとに予算を決め、やりくりをしていくのです」(石川さん)

人の意思は弱いもの。だからこそ意思ではなく「仕組み」でお金を貯めるのが賢いやり方なのですね。