今さら聞けない! 「新NISA」はここがすごい!

税制の優遇が受けられて、リスク低めの商品がセレクトされている投資ビギナー向けの制度が1月からリニューアル! 今さら聞けない〝新NISA〟について、専門家にお話を伺いました。

教えていただいたのは…

▲経済アナリスト・馬渕磨理子さん

まぶち・まりこ/1984年生まれ。日本金融経済研究所代表理事、公共政策修士、イー・ギャランティ社外取締役。政策提言に関わり、テレビの討論番組などでも活躍。最新著書は『日本一忙しい経済アナリストが開発! 収入10倍アップ超速仕事術』(PHP研究所)。

なぜ、今!? 新しい投資制度が始まる理由

Oggi編集部(以下Oggi):2024年1月から「NISA」が新しく生まれ変わるそうですね。読者は貯蓄や投資にも関心が高くて、すでにNISAを利用してきた人も少なくありませんが、まずはNISAとは何か、おさらいさせてください。

馬渕さん(以下敬称略):はい。NISAはもともと’14年に始まった、国の投資の制度です。通常、投資で出た利益には約20%の税金がかかりますが、期限や金額など一定の条件のもとNISAで投資すると、利益が非課税でまるっと受け取れるようになりました。

背景にあるのは、人生100年時代。今後、退職後の収入のない人生は長くなり、年金だけで生活するのは難しくなっていきます。長生きがある意味、経済的なリスクになるので、「各自資産形成をして、老後に備えてください。その代わり税制優遇します」という国からのメッセージですね。

Oggi :長生きするのも大変…。

馬渕:’18年には、リスク低めの投資信託があらかじめセレクトされ少額から積み立てられる「つみたてNISA」も始まって、それまでのNISA=「一般NISA」と選べるように。投資のハードルがだいぶ下がりましたね。

Oggi:周囲にもつみたてNISAを利用している人が多いです。人気だったように感じますが、その制度がなくなるんですか?

馬渕:はい。従来の一般NISA・つみたてNISAは、お試しのような位置づけだったのでしょう。順調に普及したので、基本的な考え方は踏襲しつつ、使いやすく改善して「新NISA」を始めるということです。

Oggi:なるほど、基本は変わらないんですね!

◆資産を増やす方法として、より使いやすく!

馬渕:この1~2年は何から何まで値上がりしていますよね。企業では賃上げの動きも出てきていますが、まだ物価上昇に対して十分とは言えません。そんなインフレの中で、いよいよ本格的にお金を回して資産形成をする時代に入ってきたということです。

Oggi:投資制度としては、iDeCoもありますよね?

馬渕:iDeCoは節税メリットのある年金積立制度ですが、60歳まで引き出せないのが最大の特徴。着実に資産形成できる反面、いざまとまったお金が必要になったときに、自由が利かないというデメリットがあります。

転職や住宅購入、結婚などライフイベントが流動的な世代は、新NISAのほうが運用しやすいのでは? お金は老後のためだけではなく、自分の心に素直に意思決定する自由を与えてくれるものでもある。資産形成をして経済的に自立することは大事ですよ。

◆これまでのNISAからブラッシュアップ!

Oggi:もう少し具体的に、従来の一般NISA・つみたてNISAと、新NISAの違いを教えていただけますか?

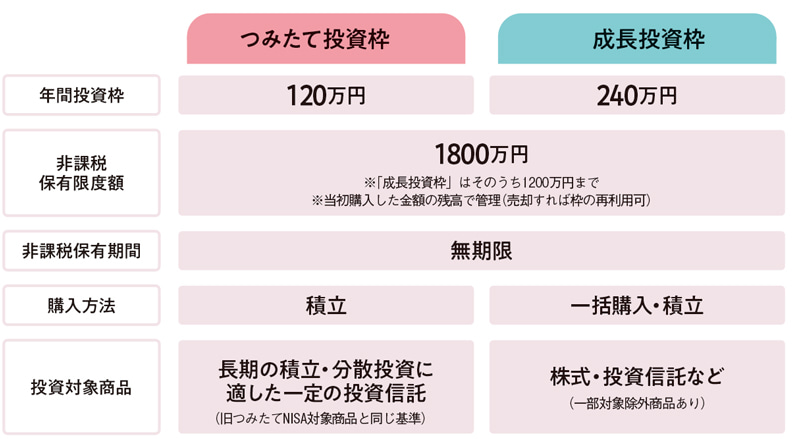

馬渕:新NISAは、これまでのつみたてNISAに相当する「つみたて投資枠」と、一般NISAに相当する「成長投資枠」のふたつの枠で構成されます。

これまではつみたてNISAか、一般NISAのどちらかを選ばなければいけませんでしたが、新NISAでは、つみたて投資枠と成長投資枠が併用できるように。コツコツ積み立てながら、スポット的に異なる商品に投資することもできるようになります。

Oggi:自由度が増しますね。

馬渕:また、投資できる限度額が増えます。これまでは、つみたてNISAは年間40万円・最大800万円、NISAは年間120万円・最大600万円までしか利用できませんでしたが、つみたて投資枠で年間120万円、成長投資枠で年間240万円、合わせて最大1,800万円まで投資できるように。売却すれば、その金額分の枠は再利用できます。

Oggi:つみたてNISAの積立額は毎月最大3万3,333円だったので、人によってはもう少し運用したかったかも?

馬渕:新NISAのつみたて投資枠なら毎月10万円。十分な金額だと言えるのではないでしょうか。

なお生涯を通して非課税で投資できる限度額は、新旧NISAで別々にカウントされます。旧NISAですでに運用した非課税枠は残したまま、純粋に新NISAの枠がプラスされるという考え方。

Oggi;新旧の非課税枠が、ダブルで使えるということですか? おトクですね!

馬渕:あと新NISAは何より、制度が恒久化したのが大きな変化です。これまでは非課税で運用できる期間が、つみたてNISAで最長20年、一般NISAで5年まででしたが、どちらも無期限になって、安心して長期運用できます。

◆新NISAを始めるには?

Oggi:今から始めて老後まで、最大1,800万円の非課税枠を利用できるなら、「老後2,000万円問題」の備えとしても心強いです。新NISAを始める実際の手続きは、何をすればいいんですか?

馬渕:すでに一般NISA・つみたてNISAの口座をもっていれば原則として、同じ金融機関に自動的に「新NISA」の口座がつくられるので、口座開設の手続きは不要。一部商品を除いて、積み立ての契約も新NISAに自動的に引き継がれます。

Oggi:何もしなくていいの!?

馬渕:もちろん見直しもできますし、新NISAになると非課税枠が広がるので、買い足しを検討するのもあり。

ただ、旧NISAで新規の積み立てはされませんし、旧NISA口座で運用していた資産が新NISAに移行するわけでもありません。旧NISA口座に残したまま運用が続けられるということで、非課税の期限も変わらずあるので、お忘れなく!

Oggi:新NISAで初めて投資にトライする人は、金融機関選びも気がかりですね。ポイントはありますか?

馬渕:新NISAは銀行も含め、さまざまな金融機関でできますが、Oggi世代ならネット証券会社がラクだと思います。取り扱い商品の種類も多いですし、操作も簡単ですよ!

◆何を選んで投資すべきか、商品選びのコツとは?

Oggi :とはいえ… 投資ですから元本割れの可能性もありますよね?

馬渕:選ぶ商品によりますし、しないとは言い切れません。一時的に損失が出るケースもあります。でも、「長期・積立・分散」で投資すれば、貯蓄感覚で運用してていけると思いますよ。

さまざまな株式や債券を組み合わせてプロが運用してくれる投資信託の積み立ては、リスク分散できて初心者におすすめです。長期間かけて定額で積み立てていけば、価格が高いときには少し、安いときには多く購入でき、最終的な価格の変動を平準化できますし。

新NISAで購入できる投資信託は、中でもリスク低めなので、値動きを見極めて「利益が出たら売る」ではなく、10年20年単位で持ち続けて「まとまったお金が必要になったときに売る」という感覚でよいと思います。

Oggi:具体的には、どのような投資信託を選ぶといいでしょうか?

馬渕:世界全体が成長傾向であることは間違いないので、「全世界株」に分散投資している投資信託を選ぶのが王道。世界の経済の中心であるアメリカの株価指数「S&P500」に連動した商品もいいですね。少なくとも預貯金よりは大きいリターンが期待できそう。

Oggi:ほかの商品にも分散したほうがいいでしょうか?

馬渕:月3万円くらいまでだったら、王道の投資信託1本でいいと思います。手堅くいきたいなら債券の入った投資信託などを足してもいいですし、「リスクを多少取ってもいいから、もう少し違うものにも投資してみたい」と考えるならインドなどの新興国を中心とした投資信託もアツいです。

Oggi:特定の企業の株は、どうですか?

馬渕:個別の株は、その企業の決算書を読んだりする必要もあり、投資信託とは異なるスキルが必要。やや上級者向けですが、「応援したい企業に投資する」という投資本来の考え方もありますし、余力があればいいかもしれません。

’23年は日本の自動車メーカー、インバウンド関係の大企業、航空会社、百貨店、鉄道会社などの業績が非常に好調でした。また、長期運用で利益が確定しないのがもどかしい人は、年に1~2回、チャリンチャリンとお金が入ってくる「配当」目当てで銘柄を選んでみても。

Oggi:’23年は円安も顕著でしたが、注意点はありますか?

馬渕:新NISAを利用して、円で投資するぶんには心配ありませんが、別途、アメリカ企業の個別株を買おうとすると、ドルに替える段階で為替の影響を受けます。今後、大きく円高に振れる可能性もあるので、十分注意を。

Oggi:新NISAは、より大きな資産を長期運用できて、マネープランの大きな柱になりそう。まずは始めてみたいと思います!

覚えておきたい!「新NISA」のQ&A

新しく始まった「新NISA」は、これまでの一般的な「NISA」と「つみたてNISA」とどんなところが違うのでしょうか。投資に回すお金や投資先は? Q&A方式でわかりやすく紹介します!

「新NISA」って、これまでとは何が違うの?

NISAが一本化して使い勝手がよくなる!

〈POINT〉

・積立と一括投資が併用できるように

・年間&最大非課税枠が大幅UP!

・期限なく利用できる制度に

いくらくらい投資に回すべき?

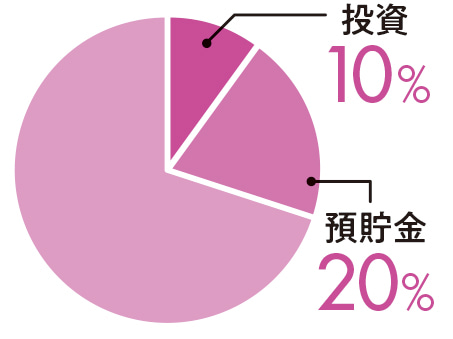

目安はお給料の10%だけど、1000円からでもまずは始めて!

「手取り給与の3割はできれば資産運用を。その1/3程度は投資に回すのがオススメです。給与の10%は無理だとしても、数千円からでも新NISAで運用するほうが賢い。ただし、経験や学びを得る自分自身の投資も大事! 有意義なことには積極的にお金を使って」(馬渕さん)

何に投資すればいい?

基本は長期・積立・分散で「全世界株」の投資信託に

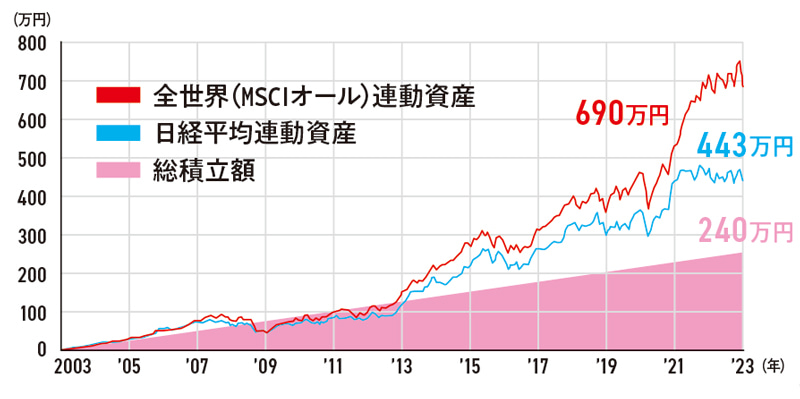

下の図は2003年から20年間、世界の主な株価指数に毎月1万円を積立投資した場合のシミュレーション。全世界株や日経平均株価に連動する資産で積立投資すると、総積立額の240万円を大きく上回る結果に。

「名称に〝全世界株〟〝オールカントリー〟などと謳っている投資信託が目印です。信託報酬と呼ばれる手数料が0.1%以下の安い商品を選んで」(馬渕さん)

※税金・手数料等は考慮していません

※上記の結果は将来の運用成果を保証するものではありません。

覚えておきたいキーワード

「NISA」に関連するワードや知っておきたい金融ワードをピックアップ!

iDeCo

2001年10月に始まった個人型確定拠出年金制度。原則60歳以降に受け取る。iDeCoで積立運用すると、住民税と所得税が毎年軽減できるという節税効果が。運用益は非課税で、受取時にも控除が適用される。

ネット証券会社

「ネット証券は利便性が高いだけではなく、取引手数料が安いのも魅力。ネット証券の代表格であるSBI証券や楽天証券は、国内株の売買手数料が無料という驚愕の取り組みも」(馬渕さん)

老後2000万円問題

金融庁の金融審議会市場ワーキング・グループが’19年に「夫65歳以上、妻60歳以上の無職夫婦世帯が平均寿命まで生きた場合、老後30年で約2000万円が不足する」という試算を発表。世間に大きな衝撃を与えた。

配当

企業の利益の一部を、株主が保有する株数に応じて現金で分配すること。ただし、すべての銘柄が配当を行うわけでも、毎年の配当が約束されているわけでもない。

「一般的に〝配当利回り〟3~4%以上の銘柄が高配当銘柄と言われます」(馬渕さん)

※掲載している情報は2023年12月11日現在のものです。

2024年Oggi2月号「Oggi大学」より

構成/酒井亜希子(スタッフ・オン)

再構成/Oggi.jp編集部

TOP画像/(c)Adobe Stock