iDeCoとNISAを基礎から学びなおしたい!

個人型確定拠出年金に「iDeCo(イデコ)」と愛称がついてから、また「老後2000万円問題」が取りざたされてから、多くの働く人にすっかり耳なじみになった「資産運用」というワード。

ご存じの読者も多いとは思いますが、今回は改めて、資産運用の2大制度をおさらいしましょう。

NISAは要するに「投資はじめてみて」制度

まず「NISA(ニーサ)」ですが、少額投資非課税制度のことで、金融庁管轄の制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(Nippon Individual Savings Account)という愛称がついています。

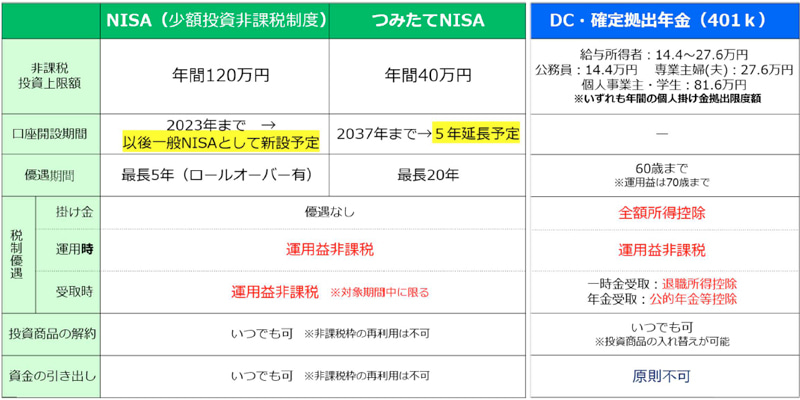

主に一般NISAとつみたてNISAに分かれていて、それぞれ年間の投資上限額や非課税で運用できる期間が異なります。

▲図:筆者作成

NISAは簡単に言うと「運用益に税金かけないから、投資信託とか株式、買って投資経験してみて!」という事です。

通常、株式の譲渡益など金融商品の利益には、20.315%の税金がかかります。それをNISA口座の運用に関しては、年間120万円の投資額に対して、運用結果が200万円になろうと300万円になろうと、税金はかけませんよ、というありがたい制度です。

NISA口座はひとり1口座と決められていますので、売買を行う証券会社でNISA口座開設の手続きを行います。一般NISAもしくはつみたてNISA、暦年ごとにどちらか一方の選択となります。

口座開設期間は当初2023年まで(一般NISAの場合)でしたが、5年延長になりました。

まだ開設していないという人は、思い立った際お早目に開設されることをおススメします。

iDeCoは要するに「老後の年金、自分でつくろう」制度

「iDeCo(イデコ)」は、個人型確定拠出年金制度の愛称で、厚生労働省管轄の制度です。個人型があるのに対して、企業型確定拠出年金も平行して存在します(企業型には特段愛称はありません)。

確定拠出年金は、「Defined Contribution」の略で「DC」とも呼ばれます。DCが日本で制度として確立される前は、DB(確定給付年金)が主流でした。

DBは運用を企業が行っていたため、転職の都度取り崩し、従業員である皆さんは退職金として、少額の受取となり、終身雇用がメジャーではなくなった現代、老後の資産運用の手段としては合わない制度になりました。

また、DBは「確定」されている事項が「給付(額)」ですので、リーマンショックのような大きな金融危機等が起こった際、年金の補填を運用企業が行うという構造が、企業の健全な経営に影響を及ぼすことがありました。

給付額は確定させるのではなく、個人の運用結果に応じる設計制度(=DC)へ、社会全体がシフトしていき、現在はDCに多くの人が加入しているという背景があります。

DCは企業型と個人型があり、企業型はお勤め先の企業が制度を導入しているかどうかによります。導入していれば加入できますし、導入していなければ個人型の口座を各自、証券会社等で開設します。自営業やフリーランスのお仕事をされている方も、同様に後者となります。

言わずもがな、日本は公的年金制度があり、国民年金や厚生年金にみなさん加入されていますね。しかしながら、公的年金だけでは十分な生活費として老後を迎えることが難しいため、自助努力として、私的年金制度である確定拠出年金を活用しましょう、ということです。

活用するのはメリットがあるからで、図に記載があります通り、「毎月の拠出額が全額所得控除になる」というのが、最も大きな恩恵かと思います。

所得税が減るとなれば、翌年の住民税も減ります。老後の為の資産運用を行いながら、目先の所得税・住民税を節税できる、というのは、働く世代にとってありがたい制度といえるでしょう。

◆iDeCoを始めるとき、気をつけること

ただしDCはNISAと異なり、目的が「老後に向けた資産形成」ですので、簡単に引き出すことはできません。原則60歳まで、積立てた資産を取り崩すことができないと、認識しておきましょう。

また、DCは自分で運用商品を選ぶ制度です。口座開設が完了したのを安堵して、そのまま運用商品を選択せずに、デフォルト設定のまま何年も経過している人は、珍しくありません。

デフォルト商品は多くが「保険会社の円建て個人年金」や「銀行の定期預金」になっていて、リスクが少ない金融商品=運用益がほとんど出ない金融商品、で設定されています。

この変更を加入者である皆さんが行わないと、毎月の管理手数料と運用益の相殺で、運用益を出せる確率は極めて低くなります。

ですので、運用を自らが行うDCである以上、みなさん自身が投資に対する知識を付けていき、口座内での運用商品の選択を実行しなければなりません。

このように、NISAとiDeCo(DC)では、そもそもの制度の目的が異なります。できることなら、両方の制度をうまく使い分け、資産運用の味方として役立ててください。

TOP画像/(c)Shutterstock.com

佐々木FP事務所 代表 佐々木愛子

ファイナンシャルプランナー(AFP)、証券外務員Ⅰ種。国内外の保険会社で8年以上営業、証券IFAを経験後、リーマンショック後の超低金利時代、リテール営業を中心に500世帯以上と契約を結ぶ。FPとして10代のうちから金融、経済について学ぶ大切さを訴え活動中。

HP